Guadagnare investendo senza rischi. È possibile?

Parliamone...

Investire i nostri risparmi, vederli crescere nel corso del tempo e proteggerli dall'inflazione senza rischiare di perderli è il sogno di tutti.

Purtroppo, però, una delle poche certezze del mondo finanziario è che non esiste rendimento senza rischio: se vogliamo veder crescere i nostri risparmi dobbiamo sopportare un rischio più o meno elevato di perderli. Quello che possiamo fare è, al massimo, accontentarci di rendimenti relativamente contenuti e minimizzare così i rischi.

Cerchiamo di capire come fare: consideriamo per esempio un investimento in obbligazioni.

Anche se il nome può spaventare, le obbligazioni sono una delle forme più semplici di investimento. Acquistandole, stiamo di fatto prestando soldi a chi le emette, ad esempio a un paese, come nel caso dei titoli di Stato, o una società privata. Come suggerisce il nome dello strumento, l'emittente, cioè il soggetto che con l'emissione dell'obbligazione ha preso in prestito i soldi, è obbligato dalla legge a restituirci alla scadenza, nel caso delle obbligazioni standard, un importo fisso chiamato valore nominale più il pagamento di un interesse calcolato in percentuale del valore nominale. Ad esempio, se il valore nominale dell'obbligazione fosse 100 euro e il tasso di interesse promesso fosse pari al 3% annuo del valore nominale, dopo un anno avremmo il diritto di ricevere 3 euro di interessi più il rimborso di 100 euro.

La domanda però sorge spontanea: cosa succede se l'emittente non è in grado di restituirci i nostri soldi?

In questo caso potremo solo sperare di recuperare una parte del valore nominale del titolo. Acquistando qualsiasi obbligazione siamo quindi esposti a quello che in finanza si chiama rischio di credito, cioè il rischio che il soggetto a cui abbiamo prestato i soldi non sia più in grado di restituirceli.

Se vogliamo minimizzare i rischi (e i rendimenti), il primo passo è quindi cercare emittenti affidabili, a basso rischio di fallimento, ad esempio società con un solido patrimonio, pochi debiti, ricavi e costi stabili.

Il secondo aspetto da considerare è la scadenza dell'obbligazione: più è lontano il momento in cui l'emittente è obbligato a rimborsare l'obbligazione più aumenta la probabilità che venga colpito da eventi avversi e fallisca. Il futuro è incerto e gli incidenti possono capitare a tutti. Quindi a parità di affidabilità di un emittente, normalmente, più è vicina la scadenza delle obbligazioni che compriamo più è basso il rischio di credito (e il rendimento). Inoltre, quando il tasso dell'obbligazione è fisso, una scadenza lunga ci espone al rischio di un aumento inatteso dei tassi, che a sua volta ci farebbe perdere l'opportunità di investire a tassi più alti e, quindi, subire una perdita qualora avessimo già investito.

In pratica qual è l'investimento in obbligazioni meno rischioso?

Di solito nei paesi sviluppati l'emittente più affidabile è lo Stato, perché la probabilità che fallisca è nella maggior parte dei casi inferiore rispetto alla probabilità che fallisca una qualsiasi società insediata al suo interno.

Prestare i soldi allo Stato per poco tempo è quindi normalmente la forma di investimento meno rischiosa all'interno di un paese e il rendimento che possiamo così ottenere prende il nome di tasso privo di rischio (in inglese, risk free).

Non bisogna però farsi ingannare da questa definizione: come abbiamo detto in apertura, rendimenti veramente senza rischi non esistono. Il concetto di tasso privo di rischio è quindi più che altro teorico (in pratica il "vero" risk-free non esiste e non è osservabile).

E se puntiamo a rendimenti (e rischi) più elevati?

Il tasso privo (quasi) di rischio come lo abbiamo appena definito, riveste un ruolo fondamentale in finanza perché rappresenta il punto di partenza per valutare e confrontare rischi e rendimenti e determinare il prezzo di tutti gli strumenti finanziari. In particolare, più è elevato il rischio di uno strumento, maggiore sarà il rendimento extra che gli investitori chiederanno rispetto al tasso privo di rischio.

Se ci pensiamo questo comportamento è naturale: perché dovremmo investire in un'attività rischiosa se possiamo investire in un'attività priva (quasi) di rischio? L'unico motivo che potrebbe spingerci a farlo sarebbe il maggior rendimento che potremmo ottenere!

Questo maggior rendimento viene chiamato spread ed è tanto più elevato quanto più elevato è il rischio.

Cerchiamo di capire meglio con un esempio.

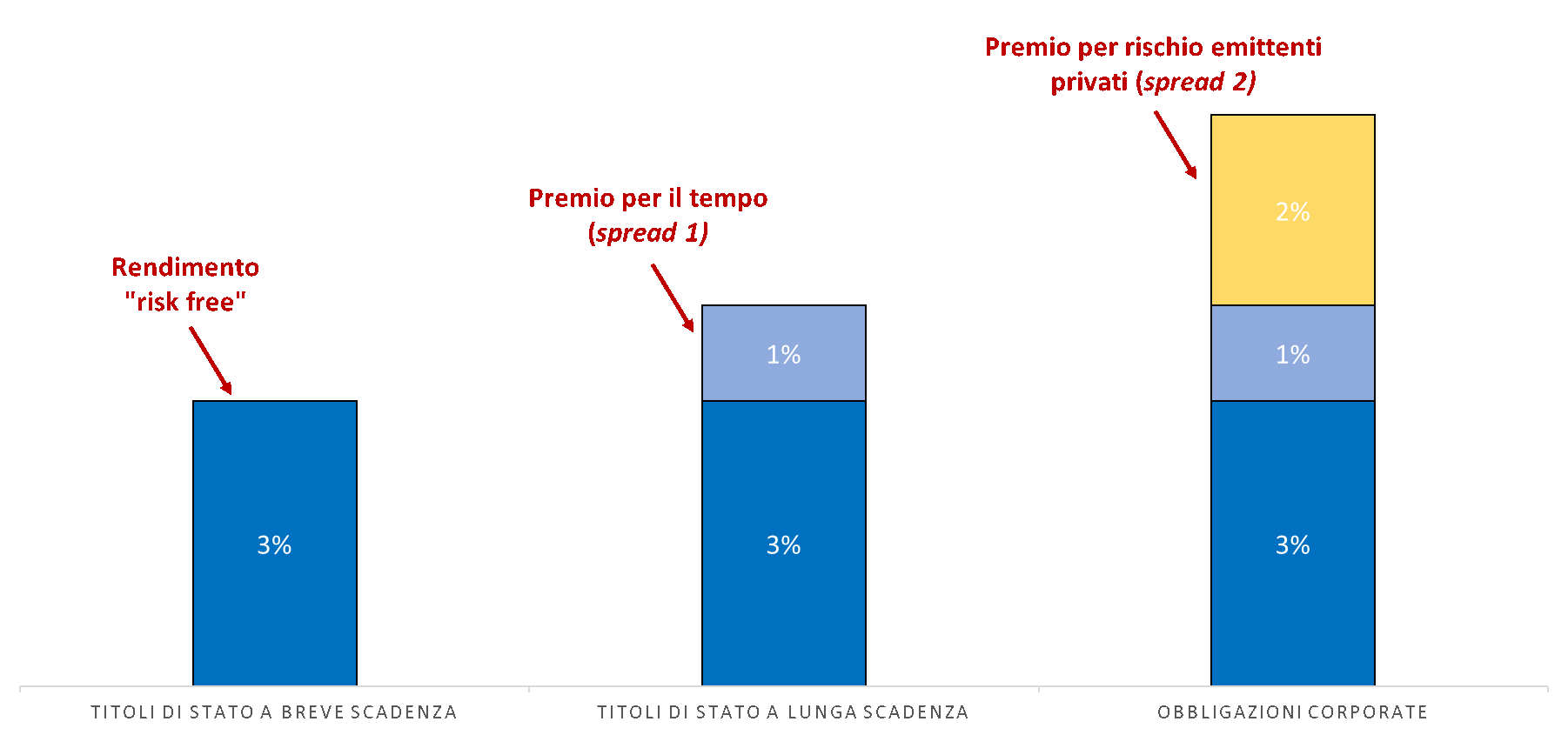

Ipotizziamo che il tasso risk free (privo di rischio), cioè il tasso pagato da un titolo di Stato a breve scadenza, sia pari al 3% annuo. Se volessimo investire 100 euro contenendo al massimo il rischio otterremmo dopo un anno 103 euro, cioè 3 euro di interessi più 100 euro di rimborso del capitale.

Potremmo anche decidere eventualmente di investire in titoli di Stato a tasso fisso e a più lunga scadenza e accettare così un rischio maggiore. In questo caso il rendimento del 3% non ci basterebbe e vorremmo ricevere qualcosa in più, ad esempio il 4%. La differenza tra i rendimenti dei due titoli, pari all'1%, è lo spread, cioè il premio che ci compensa per il maggior rischio che siamo disposti a correre.

Se vogliamo rendimenti ancora più elevati possiamo invece acquistare le obbligazioni corporate, cioè quelle emesse dalle società private. Come abbiamo visto queste società sono generalmente meno affidabili rispetto allo Stato in cui si trovano ed è ancora più elevata la probabilità di perdere i nostri soldi. Per questo motivo non ci accontenteremo di un rendimento pari al 4% ma chiederemo ad esempio il 6%. La differenza, pari al 2%, è lo spread tra titoli di Stato a lunga scadenza e obbligazioni corporate e ci compensa per la maggior probabilità di fallimento dell'emittente.

Possiamo quindi pensare al rendimento di uno strumento finanziario come una piramide formata da tanti mattoncini sovrapposti uno dopo l'altro. Il primo mattoncino è rappresentato dal tasso risk free (nel nostro esempio pari al 3%), cioè quel rendimento che possiamo ottenere correndo un rischio trascurabile. Gli altri mattoncini invece rappresentano ciascuno quella parte di rendimento in più che chiediamo per assumere un maggior rischio (nel caso dei titoli di Stato a lunga scadenza il secondo mattoncino è pari all'1% mentre nel caso delle obbligazioni corporate è pari al 2%). Più sono i mattoncini e più sono spessi, più è alto il rendimento che otteniamo in cambio di rischi più elevati.

In conclusione, ricorda che investire senza assumere nessun rischio non è possibile: anche nel caso del tasso risk free, per quanto possa essere contenuto, è comunque presente un certo grado di rischio, indipendentemente dal nome che gli viene attribuito. Inoltre se vogliamo rendimenti maggiori dobbiamo sempre tenere presente che ci stiamo assumendo rischi maggiori.

È quindi sempre bene diffidare da chi ci propone rendimenti molto redditizi a basso rischio perché, semplicemente, non esistono!

Youtube

Youtube

X - Banca d’Italia

X - Banca d’Italia

Linkedin

Linkedin

RSS

RSS