Il taglio dei tassi della BCE e i suoi effetti

Lo scorso 6 giugno si è riunito il Consiglio Direttivo della BCE e ha preso una decisione a cui ultimamente non eravamo abituati: la BCE ha ridotto dello 0,25% i tassi di politica monetaria a partire dal 12 giugno. In particolare, il tasso sui depositi delle banche commerciali presso la BCE è diminuito da 4 al 3,75 per cento. Negli ultimi due anni, dal luglio del 2022, la BCE ha infatti aumentato notevolmente i tassi di politica monetaria nel tentativo di combattere l'inflazione. I tassi di interesse decisi dalla BCE influenzano direttamente i tassi di interesse ai quali le banche si scambiano denaro tra loro con scadenza fino a un anno (tassi EURIBOR) e, indirettamente, tutti i diversi tassi di interesse che incidono sulla vita delle persone, si pensi al costo dei mutui per l'acquisto dell'abitazione, e delle imprese. L'aumento dei tassi di interesse è quindi una misura dolorosa perché tende a ridurre i consumi delle persone e gli investimenti delle imprese e a “raffreddare l'economia”, cioè a rallentare la crescita economica per abbattere l'inflazione.

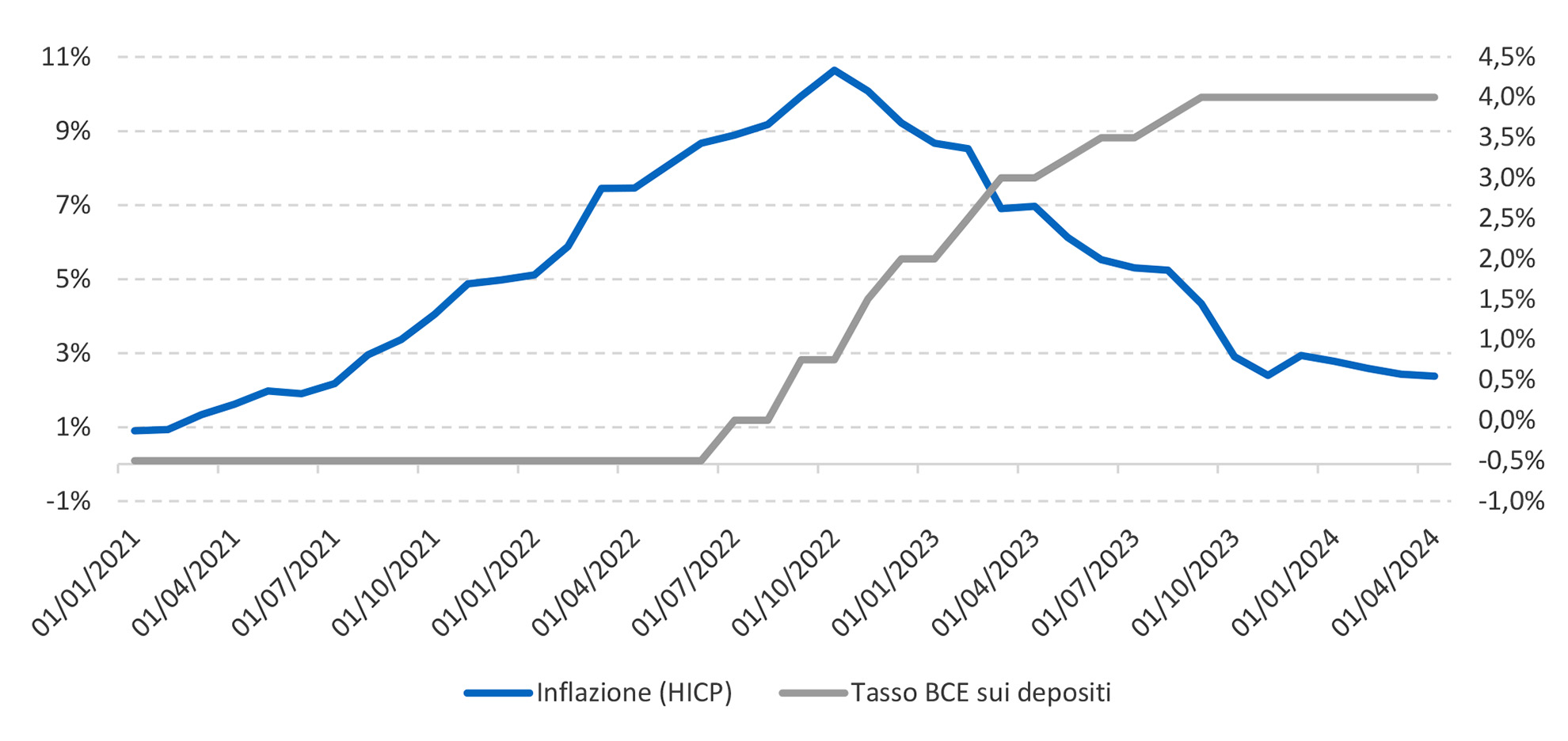

Inflazione dell'area dell'euro misurata dall'indice armonizzato dei prezzi al consumo (HICP) e tasso BCE sui depositi.

Fonte: Elaborazione Banca d'Italia su dati BCE e ISTAT.

Fonte: Elaborazione Banca d'Italia su dati BCE e ISTAT.

Tutti noi ricordiamo il consistente aumento delle rate dei prestiti a tasso variabile tra il luglio del 2022 e il settembre del 2023. Se avessimo stipulato un mutuo di 150.000 euro a tasso variabile della durata di 30 anni nel dicembre del 2019 la rata sarebbe stata di circa 456 euro, mentre lo stesso finanziamento stipulato lo scorso settembre sarebbe costato circa 800 euro (ipotizzando l'Euribor a 3 mesi, come parametro, più uno spread dell'1%). Si tratta di un aumento di oltre il 75%.

Nel caso di un mutuo a tasso fisso, la rata sarebbe variata meno: mentre nel 2019 la rata sarebbe stata di 529 euro, per un mutuo dello stesso tipo stipulato nel settembre 2023 la rata sarebbe stata circa 723 euro, quindi più alta del 36% (Eurirs a 30 anni, più 1% di spread).

La politica monetaria restrittiva, cioè l'aumento dei tassi, aiutata dalla riduzione dei costi dell'energia, sembra oggi aver avuto successo: l'inflazione nei paesi dell'area dell'euro è diminuita dal picco dell'11% dell’ottobre 2022 al 2,4% di aprile, un valore vicino all'obiettivo della BCE del 2% di inflazione nel medio termine. In Italia l'inflazione, misurata dall’indice armonizzato dei prezzi al consumo, si è notevolmente ridotta dal picco del 12,6% dell'ottobre 2022 allo 0,9% di aprile scorso. Questo a sua volta ha avuto un effetto positivo sul valore reale dei nostri risparmi. Il calo dell'inflazione ci aiuta infatti a preservare il potere d'acquisto del denaro nel corso del tempo.

Il forte calo dell'inflazione ha consentito alla BCE di allentare la presa e ridurre dello 0,25% i tassi di riferimento di politica monetaria, ridando fiato all'economia.

La riduzione del costo dei finanziamenti per famiglie e imprese sarà un piccolo stimolo per consumi delle persone e investimenti delle imprese.

Per quanto riguarda i mutui, in particolare, gli effetti per quanto modesti ci sono stati anche prima dell'effettivo annuncio della BCE. Infatti, in previsione del taglio dei tassi, che diventava sempre meno incerto via via che ci si avvicinava al 6 giugno, il tasso Euribor a 3 mesi dai massimi di settembre scorso si è progressivamente ridotto, all'incirca dello 0,25%. La rata del nostro mutuo ideale a tasso variabile è quindi scesa dagli 800 euro di settembre a circa i 780 euro attuali. La riduzione della rata di circa 20 euro al mese si tradurrebbe idealmente in un risparmio di 7.200 euro di interessi in 30 anni. Da settembre ad oggi, invece, il costo dei mutui a tasso fisso è aumentato perché i tassi a lungo termine sono influenzati non solo dai tassi di politica monetaria della BCE correnti ma anche da quelli attesi nel tempo e da altri fattori.

Cosa ci aspetta in futuro, non è facile dirlo e non bisogna cantare vittoria troppo presto: come ha indicato Christine Lagarde nel suo discorso, la politica monetaria rimane oggi ancora restrittiva e bisogna procedere con prudenza e sulla base dei dati. La riduzione dei tassi infatti è lieve e il livello rimane elevato se paragonato al lungo periodo di tassi di politica monetaria negativi. Questa riduzione però è un segnale di grande importanza perché indica l'intenzione da parte della BCE di ridurre progressivamente il costo del denaro nel corso del tempo se le condizioni di mercato lo permetteranno. Se si tratta dell'inizio di un ciclo che riporterà i tassi di interesse su valori meno distanti da quelli che abbiamo conosciuto in passato, il risparmio sui costi dei mutui delle famiglie e dell'indebitamento delle imprese sarebbe destinato ad aumentare.

I tassi di riferimento di politica monetaria

I tassi di politica monetaria sono tre. Il tasso di rifinanziamento marginale è il costo annuo che paga una banca per prendere a prestito denaro 'overnight', cioè un prestito da restituire il girono successivo, dalla BCE. Passerà dal 4,75% al 4,5%.

Il tasso di rifinanziamento principale, invece, è il tasso al quale le banche si aggiudicano prestiti della durata di sette giorni. Le operazioni di rifinanziamento principale vengono condotte regolarmente su iniziativa della BCE ogni settimana. Questo tasso è attualmente pari al 4,5% e passerà al 4,25%.

Il tasso sui depositi, infine, rappresenta la remunerazione che le banche commerciali ottengono quando depositano il denaro presso la BCE e in questo periodo storico è il principale riferimento per l'EURIBOR, il tasso a cui le banche commerciali si prestano denaro tra loro, e, in generale, per i tassi di interesse nell'area dell'euro. Attualmente questo tasso è pari al 4% e scenderà a 3,75%. L'attuale ruolo del tasso sui depositi come riferimento principale dei tassi di mercato è dovuto al fatto che le banche hanno liquidità in eccesso che depositano regolarmente presso la BCE ottenendo attualmente una remunerazione del 3,75% all'anno. Sono quindi disposte a prestare ad altri soggetti più rischiosi solo a tassi superiori al 3,75%. Il tasso sui depositi rappresenta quindi un pavimento ai tassi di mercato.

Youtube

Youtube

X - Banca d’Italia

X - Banca d’Italia

Linkedin

Linkedin

RSS

RSS